Как происходит возмещение вреда здоровью при ДТП

Как определяется степень тяжести вреда здоровью

Как происходит возмещение ущерба и от чего зависит его размер

А варии на дорогах случаются ежедневно, отличается лишь их масштаб и количество пострадавших. Хорошо, если люди не пострадали, если же нет, то компания-страховщик виновника будет обязана возместить ущерб не только за машину, но и за лечение людей в пределах установленных законом лимитов. В каком размере от страховщика можно получить возмещение и что для этого нужно, мы расскажем далее.

Определение степени тяжести

Только судебно-медицинская экспертиза может представить документы по определению величины вреда, нанесённого при аварии. Данные обследования будут проведены специалистами в области судебной медицины. В случае необходимости могут быть приглашены специалисты других профилей, таких как наркологи, психиатры, гинекологи, терапевты, травматологи и другие. Услуги частных компаний к данной экспертизе не привлекаются. Экспертиза проводятся только лишь госучреждениями.

Основаниями для заключений комиссии, созданной на основе приказа от следственных органов, являются:

- фотографии;

- протоколы;

- медицинские карты и результаты анализов;

- свидетельские показания;

- отчетов врачей скорой помощи, прибывших на место столкновения.

Если есть необходимость, то пострадавшие приглашаются для повторного осмотра.

Правило № 522, Медицинские критерии №194 регламентируют определение качества и серьёзность нанесённого вреда жизни и здоровью человека.

Эти документы определяют 3 степени вреда:

Лёгкая степень. Она характеризуется:

- трудоспособность потеряна на 10%;

- нетрудоспособность составляет до 3 недель.

Средняя степень тяжести. Она характеризуется:

- трудоспособность потеряна на 10 – 30 %;

- нетрудоспособность составляет от 3 недель до 4-х месяцев.

Тяжелая степень причинения вреда. В этом случае возбуждается уголовное дело, виновный будет посажен за решётку на срок от 3 до 9 лет. Лишение прав осуществляется на срок до 3 лет.

В результате причинения вреда тяжелой степени, пострадавший, скорее всего, останется инвалидом, так же будет ограничена способность в труде.

Вред характеризуется следующими категориями травм:

- сложные множественные переломы;

- вывихи суставов со смещением;

- тяжелые травмы головы (сотрясения различной степени тяжести, ЧМТ);

- ожоги III и IV степени;

- наступление глухоты, потеря зрения или способности говорить;

- замершая беременность или выкидыш у девушек;

- развитие различных видов недостаточности (сердечной, почечной и др.);

- тяжелое психо-эмоциональное состояние и другое.

По результатам проведения судмедэкспертизы будет предложено заключение, в котором определена степень причинённого человеку вреда.

Возмещение вреда страховщиком

Так как ответственность всех водителей должна быть застрахована в страховой компании хотя бы полисом ОСАГО, то и претензии пострадавший будет предъявлять страховщику. Если страховки у виновника нет или же есть иные причины, которые привели к отказу страховой компании, то обращаться следует в следующие инстанции:

- РСА. В случае отсутствия страховки у виновника или же при прекращении деятельности страховщика.

- Виновнику ДТП. В случае отсутствия страховки, либо при превышении лимитов по выплатам у страховщика.

Какая компенсация считается максимальной в страховой компании? На данный момент установлен лимит в 500 тысяч рублей для аварии с пострадавшими. Если пострадавших больше чем один, то сумма не увеличивается, она пропорционально делится на всех.

Для автомобиля предусмотрен лишь ремонт одной из дружественных компаний, занимающихся сервисным обслуживанием. Исключением является ситуация с пострадавшими людьми.

Законодательство установила размеры выплат за определённый вид нанесённых повреждений. Вид травмы определяет размер выплаты. Кроме того, пострадавший имеет полное право получить компенсацию, размер которой равен средней сумме недополученного заработка за отсутствие на работе. Можно подать документы на возмещение стоимости других расходов на восстановление здоровья: лечение, обследования, консультации врачей, медикаменты. Если медицинская страховка не может покрыть всю стоимость лечения, то в рамках ОСАГО можно получить компенсацию.

Если в результате ДТП погиб человек, то страховщик обязан выплатить сумму до 500 тысяч (475 тысяч – основная выплата и 25 тысяч на похороны). Выплату получат близкие родственники погибшего. Ранее выплаты полагались лишь тем, кто потерял кормильцев. На данный момент список значительно расширен.

Как получить компенсацию с виновника ДТП

Если лимиты по выплатам превышены или же пострадавший хочет получить выплаты за моральный вред, то обращаться в этом случае необходимо к виновнику аварии. Это можно сделать при личной встрече, посредством досудебной претензии или же при подаче искового требования в суд.

Без обращения в суд

Если не хочется обращаться в суд, то договориться можно попробовать мирным путём.

Размер и способ выплаты могут быть определены при личной встрече. В данном случае подписывается письменное соглашение между участниками ДТП. Лучше всего заверить его у нотариуса, это гарантия того что документ будет составлен верно.

В документе должно быть указано:

- реквизиты обеих сторон (данные паспортов, персональная информация);

- обстоятельства аварии, которые были причиной приобретённых травм;

- точная сумма компенсации;

- способ погашения (реквизиты лицевого счёта или же посредством передачи наличности);

- дата и место подписания документа.

Чтобы предоставить реквизиты лицевого счёта, необходимо заблаговременно обратиться в любое из отделений банка за выпиской с лицевого счёта. Если деньги планируется передавать наличностью, то во время передачи составляется расписка об их получении.

В случае непредвиденных дополнительных расходов, средства могут быть снова взысканы с виновника. Если последний сопротивляется, то можно обратиться в суд.

Через суд

Если мирным путём дело решить не получается, то следующим способом можно воспользоваться досудебной претензией, которая с копиями документов направляется виновнику. В ней указываются все требования, подкреплённые чеками, квитанциями и другими документами, подтверждающими расходы пострадавшего. Лучше всего здесь же предупредить о следующем шаге – обращении в суд. Если результатов не последовало, то подавайте исковое требование в суд.

В расходы можно включить:

- стоимость лечения и восстановления после аварии;

- расходы на судебный процесс (юридические услуги, госпошлина и др.);

- сумма недополученного заработка во время больничного.

- заключения врачей о необходимости проведения лечения и реабилитации;

- список купленных лекарств с чеками;

- документы по аварии, которые подтверждают виновность ответчика;

- причина запроса средств из денег ответчика.

Для того чтобы легко оформить все документы, не копаясь в тонкостях и нюансах, обратитесь к автоюристу. Стоимость его услуг так же можно включить в иск.

В основном суд на стороне истца, сумма выплат может быть немного сокращена из-за морального вреда.

Как будут взыскиваться средства

Если предъявляются требования к юридическому лицу, то обязательно должна быть досудебная претензия и особые требования будут предъявлены к расчётному счёту. Как только деньги поступят на счёт, они будут переведены в счёт оплаты по исполнительному листу.

Если ответчиком является физическое лицо, то деньги будут списаны с лицевого счёта в банке, который ему принадлежит.

Если же должник не имеет официальной работы, то у исполнительных приставов могут возникнуть проблемы со списанием долга.

Обоснование требования к виновнику

Для того чтобы получить компенсацию по причине получения травм от страховой компании или виновника должны быть собраны конкретные документы:

- Сумма недополученного среднего заработка за отсутствие на рабочем месте. Справку можно взять в бухгалтерии по месту работы.

- Копии чеков по оплате медицинских расходов: стоимость консультаций врачей, обследования, лекарства, реабилитация.

- Заключение судмедэксперта по степени тяжести причинённых увечий.

- Если был летальный исход, то представляются квитанции и справки, которые были выданы в процессе организации похорон.

Пострадавший имеет полное право на возмещение морального вреда. Данное требование будет представлено в виде иска в суд, ответчиком будет выступать виновник аварии. Моральный вред – вред, нанесённый психике и нравственным устоям человека, иными словами причинение страданий пострадавшему или родственникам погибшего в результате ДТП.

Сумма, которую можно заявить в требованиях определяется степенью тяжести причинённого вреда. Встречаются случаи, когда размер выплаченной компенсации за моральный вред был равен 800 тысячам рублей. Назначена данная сумма была родственнику погибшего в ДТП человека. Более частыми случаями являются выплаты на сумму от 100 до 150 тысяч рублей. Данные выплаты предусмотрены для тех, кто получил тяжелые травмы, перенёс множественные операции или же прошёл курс длительного восстановления.

Всегда для выплат должны быть представлены документы, подтверждающие расходы. Медицинские заключения и свидетельские показания – основа для решения судьи. Очень часто сумма желаемых выплат занижается на 30, а тои 50%. Но если судить о сумме выплат, то это неплохое подспорье к основной цене иска.

Рекомендации потерпевшим

Что требуется помнить пострадавшему в случае отказа от выплат страховщиком или виновником:

- Оплату лекарств можно запросить только в том случае, если стоимость их приобретения не может быть покрыта за счёт выплат по обязательной медицинской страховке, то есть не будет произведена на возмездной основе.

- Послеоперационная реабилитация в результате аварии будет считаться необходимой в случае, если медицинские эксперты считают её действительно неотъемлемой частью. Данный вывод будет основываться на истории болезни или же вынесенном врачами диагнозе.

- Справка с работы о среднемесячном заработке обязательна, если вы хотите получить выплату за временную нетрудоспособность.

Рекомендации ответчикам

Если виновное лицо не согласно с размером назначенного для выплаты морального вреда, то придерживаясь следующих советов можно уменьшить стоимость претензий:

- Если есть возможность, потребуйте дополнительную или повторную автоэкспертизу. Аргументируйте это тем, что не согласны с выдвинутыми обвинениями.

В данном случае свидетели или же постановления от ГИБДД прекращении дела по административному делопроизводству, акт суда об отсутствии вины ответчика могут опровергнуть вину ответчика.

Любые доказательства, которые могу соразмерно уменьшить стоимость услуг по лечению или восстановлению пострадавшего будут приняты судом. Ярким примером является лечение по ОМС. Если пострадавший пошёл в частную клинику, а не воспользовался услугами государственных врачей, то почему за это должен платить ответчик. Суд обязан направить запрос в лечебное учреждение, для подтверждения данного факта.

Если уж так случилось, и в ДТП пострадали люди, постарайтесь оказать соразмерную помощь. Если вы попытаетесь уехать с места ДТП, то наказание будет куда более строгим. Любая помощь будет рассмотрена судом в положительном ключе дела.

Видео

Источник

Возмещение вреда здоровью при ДТП по ОСАГО — сумма компенсации в зависимости от степени тяжести

Если во время автомобильной аварии здоровью гражданина был нанесен вред, он сможет рассчитывать на получение компенсации по ОСАГО. Сегодня автогражданка должна быть у всех водителей, выехавших на дорогу. Размер положенного возмещения может существенно различаться. Закон устанавливает и максимальную величину компенсации, больше которой получить выплату не удастся. О том, на какую сумму сможет рассчитывать гражданин в зависимости от ситуации, о необходимом пакете документации, а также о ситуациях, при наступлении которых страховщик может отказать в предоставлении денежных средств, поговорим далее.

Возмещение вреда здоровья в результате ДТП по ОСАГО в 2021 году

Во время происшествия на дороге вред может быть причинен не только имуществу, но и здоровью участников аварии. Потерпевший может рассчитывать на компенсацию. Процесс её получения регулирует Федеральный закон №40-ФЗ от 25 апреля 2002 года (далее 40-ФЗ). В ст. 19 п. 2 этого нормативного акта говорится:

«Компенсационные выплаты устанавливаются:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, в размере не более 500 тысяч рублей с учетом требований пункта 7 статьи 12 настоящего Федерального закона;

- в части возмещения вреда, причиненного имуществу каждого потерпевшего, в размере не более 400 тысяч рублей.

При этом указанные компенсационные выплаты уменьшаются на сумму, равную сумме произведенного страховщиком и (или) ответственным за причиненный вред лицом частичного возмещения вреда».

Денежные средства могут быть предоставлены самому пострадавшему или его родственникам, если инцидент на дороге повлек за собой гибель человека. Если за компенсацией обращаются сразу несколько близких погибшего, выплата будет разделена на равные доли и предоставлена каждому из них. Закон 40-ФЗ позволяет пострадавшему получить выплату сразу после постановки диагноза. Дожидаться окончания лечения не нужно. Полученные деньги можно направить на его оплату.

В законе 40-ФЗ не сказано, что получение выплаты по ОСАГО запрещает обратиться в суд для истребования денежных средств, покрывающих расходы на лечение. Чтобы разбирательство началось, необходимо заполнить заявление, использовав образец иска о возмещении вреда здоровью, причиненного в результате ДТП. Судебная практика показывает, что требования будут удовлетворены, если гражданин соберет и предоставит доказательную базу. Потому эксперты рекомендуют сохранять все бумаги, подтверждающие расходы на лечение.

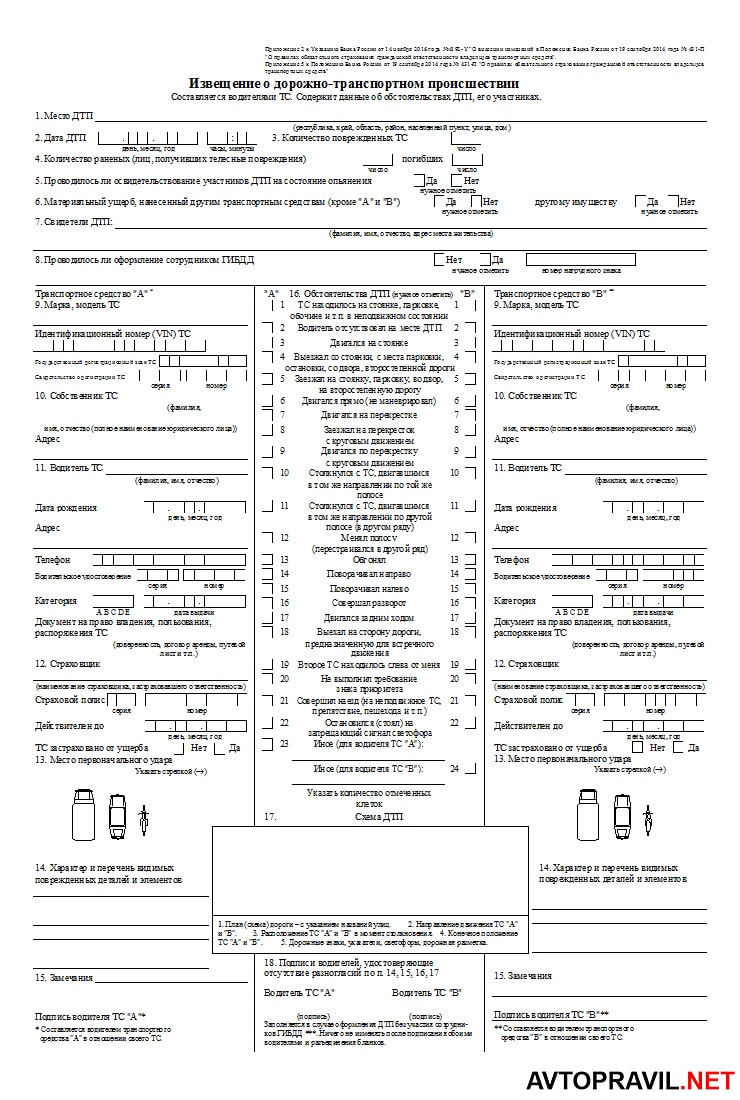

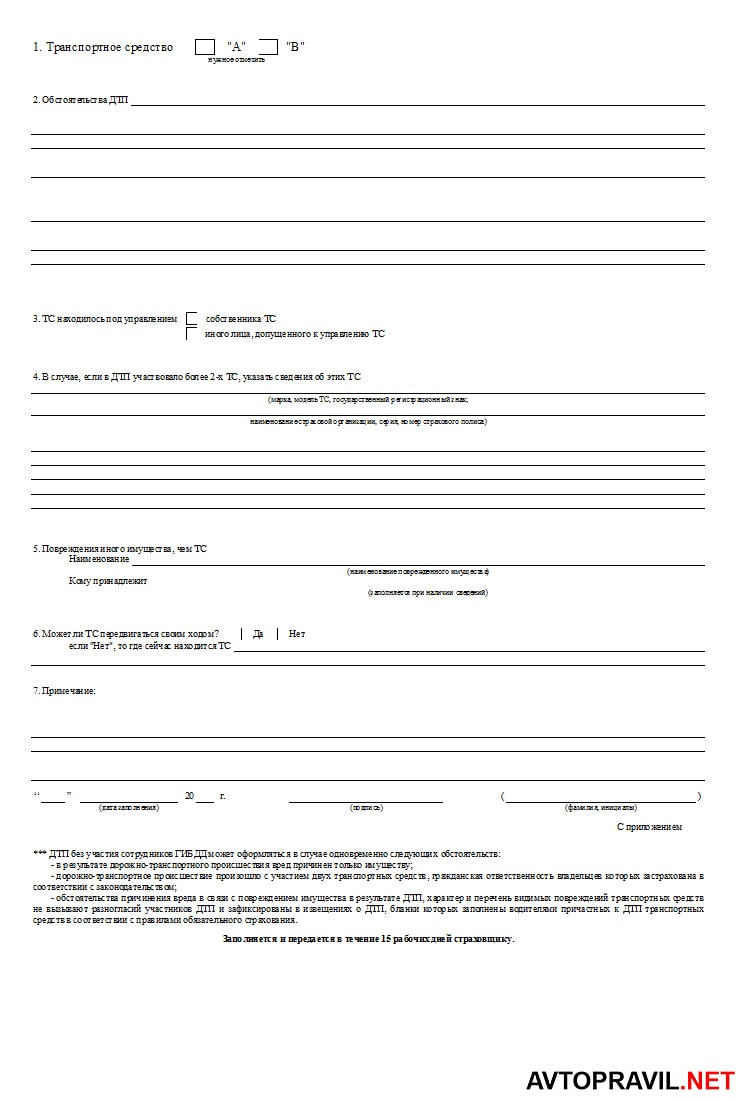

Чтобы выплата была предоставлена, потребуется подготовить документы для возмещения вреда здоровью по ОСАГО. Список необходимых бумаг отражен в Положении Банка РФ №431-П от 3 октября 2014 года. Перечень основных документов отражен в ст. 3.10 вышеуказанного нормативного акта. Лицо, получившее травмы в результате действий виновника аварии, должно предоставить следующие документы:

- заявление с требованием о предоставлении выплаты;

Скачать бланк заявления

- копию паспорта (удостоверения личности выгодоприобретателя;

- извещение об аварии;

- копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении, если оформление документов о ДТП осуществлялось при участии сотрудников полиции;

- банковские реквизиты для перечисления выплаты.

Список может подвергаться существенным изменениям. Точный перечень зависит от тяжести ущерба. Так, в п. 4.1 Положения Банка РФ №431-П от 3 октября 2014 года говорится:

«Для получения страховой выплаты в связи с причинением вреда здоровью потерпевшего кроме документов, предусмотренных пунктом 3.10 настоящих Правил, к заявлению о страховой выплате прилагаются:

- документы, выданные и оформленные в соответствии с порядком, установленным законодательством Российской Федерации, медицинской организацией, в которую был доставлен или обратился самостоятельно потерпевший, независимо от её организационно-правовой формы с указанием характера полученных потерпевшим травм и увечий, диагноза и периода нетрудоспособности;

- выданное в установленном законодательством Российской Федерации порядке заключение судебно-медицинской экспертизы о степени утраты профессиональной трудоспособности, а при отсутствии профессиональной трудоспособности — о степени утраты общей трудоспособности (в случае наличия такого заключения);

- справка, подтверждающая факт установления потерпевшему инвалидности или категории «ребенок-инвалид» (в случае наличия такой справки);

- справка станции скорой медицинской помощи об оказанной медицинской помощи на месте дорожно-транспортного происшествия».

Закон не запрещает сторонам самостоятельно договориться о предоставлении компенсации. Однако факт выплаты средств должен быть зафиксирован документально. В этом случае сторонам потребуется образец соглашения о возмещении вреда здоровью при ДТП. На его основании заполняется одноименная бумага. В случае обращения пострадавшего в суд документ будет выступать подтверждением, что денежные средства были предоставлены.

Скачать образец соглашения

Страховые выплаты по ОСАГО за вред здоровью

Компенсации вреда здоровью после ДТП могут существенно различаться. Их размер зависит от степени тяжести полученной травмы, а также характера увечья. Норму содержит Постановление Правительства №1164 от 15 ноября 2012 года. Приложением к вышеуказанной норме выступает таблица возмещения вреда здоровью при ДТП по ОСАГО в 2021 году. В ней приведен подробный перечень выплат в зависимости от травм. Размер компенсации рассчитывается суммарно. В учет принимаются все полученные пострадавшим в ДТП повреждения.

Согласно таблице, размер выплаты составит:

- ожоги разных степеней тяжести – до 50000 руб.;

- полное удаление легкого – 300000 руб.;

- перелом конечности – до 125000 руб.;

- ампутация ноги – до 250000 руб.;

- повреждение основных артерий, вен, сердца – до 150000 руб.;

- перелом носа – до 50000 руб.;

- повреждение зрения – до 75000 руб.;

- сотрясение головного мозга – до 25000 руб.

Всего в Приложении к Постановлению Правительства №1164 от 15 ноября 2012 года содержится больше 250 различных травм и увечий. Если они были получены во время ДТП, гражданин сможет рассчитывать на возмещение. Суммарное покрытие вреда здоровью по ОСАГО не может превышать 500 000 руб. Если полагающееся возмещение превышает эту сумму, средства сверх указанной суммы предоставлены не будут.

Как определяется степень тяжести

Определение степени тяжести полученных травм и увечий осуществляется при помощи проведения судмедэкспертизы. Критерии определения нанесенного ущерба закреплены Постановлением Правительства №522 от 17 августа 2007 года. Компенсация за вред здоровью при ДТП зависит от результатов экспертизы. Судмедэксперты действуют, руководствуясь положениями Федерального закона №73-ФЗ от 31 мая 2001 года (далее — 73-ФЗ). Чтобы провести экспертизу, специалисты:

- Анализируют медицинскую документацию, а также фотографии с места происшествия;

- Осматривают потерпевшего, а затем проводят его опрос;

- Проводят различные медицинские исследования для выявления травм и их характера;

- Запрашивают дополнительные документы, при необходимости. Так, эксперт может запросить медицинскую карту пострадавшего, чтобы выяснить, имелись ли у человека травмы до наступления ДТП. Полученная документация тщательно изучается;

- На основании совокупности данных дается результат экспертизы. Он оформляется в виде официального документа.

Экспертное заключение должно быть оформлено правильно. В ином случае документ может быть признан недействительным. В ст. 25 73-ФЗ говорится:

«В заключении эксперта или комиссии экспертов должны быть отражены:

- время и место производства судебной экспертизы;

- основания производства судебной экспертизы;

- сведения об органе или о лице, назначивших судебную экспертизу;

- сведения о государственном судебно-экспертном учреждении, об эксперте (фамилия, имя, отчество, образование, специальность, стаж работы, ученая степень и ученое звание, занимаемая должность), которым поручено производство судебной экспертизы;

- предупреждение эксперта в соответствии с законодательством Российской Федерации об ответственности за дачу заведомо ложного заключения;

- вопросы, поставленные перед экспертом или комиссией экспертов;

- объекты исследований и материалы дела, представленные эксперту для производства судебной экспертизы;

- сведения об участниках процесса, присутствовавших при производстве судебной экспертизы;

- содержание и результаты исследований с указанием примененных методов;

- оценка результатов исследований, обоснование и формулировка выводов по поставленным вопросам».

Материалы, которые доказывают выводы эксперта, прилагаются к заключению и выступают его основной частью. Документация, фиксирующая ход исследования, хранятся в учреждении, проводившем экспертизу. По требованию участников разбирательства они могут быть предоставлены и приобщены к делу.

Компенсация за легкий вред здоровью

Критерии, которым должна соответствовать травма, чтобы её признали легкой, отражены в Постановлении Правительства РФ №522 от 17 августа 2007 года. В перечень включают вред, который привел к незначительным травмам.

Чтобы была присвоена легкая степень вреда здоровью, достаточно наличие только 1 из классифицирующих признаков. Правило закрепляет ст. 5 Постановления. Обычно к травмам легкой степени тяжести относят:

- ожоги первых 2-х степеней;

- потерю часть зубов;

- перелом хрящевой части ребра;

- сотрясение мозга, при котором проводится амбулаторное лечение;

- ушиб головы.

Размер компенсации зависит от вида травм, которые человек получил в результате ДТП. Величина выплаты рассчитывается с учетом данных Постановления Правительства №1164 от 15 ноября 2012 года. Обычно её размер составляет 1-10% от максимальной суммы возмещения. Если человек получил множество легких травм, возможно предоставление максимальной выплаты.

Возмещение вреда здоровью средней степени тяжести

Как и в случае с легкими травмами, средний вред здоровью при ДТП определяется в соответствии с положениями Постановления Правительства РФ №522 от 17 августа 2007 года. В категорию включают увечья, которые повлекли за собой длительный период восстановления.

Положенная сумма выплаты напрямую зависит от полученных травм, каждая из которых оплачивается отдельно. Общий размер возмещения суммируется. Итоговая сумма предоставляется пострадавшему или его родственникам. Пострадавший не сможет получить больше 500 000 руб, эта сумма является максимальной. Однако человек имеет право истребовать затраты на лечение, обратившись в суд.

Выплаты за тяжкий вред здоровью при ДТП

Во время аварии человеку может быть нанесен тяжкий вред здоровью. Согласно Постановлению Правительства №1164 от 15 ноября 2012 года, в категорию входят:

- вред, опасный для жизни человека;

- потеря зрения, речи, слуха либо какого-либо органа или утрата органом его функций;

- прерывание беременности;

- психическое расстройство;

- заболевание наркоманией либо токсикоманией;

- неизгладимое обезображивание лица;

- значительная стойкая утрата общей трудоспособности не менее чем на одну треть;

- полная утрата профессиональной трудоспособности.

Процедура расчета выплаты остается прежней. Оплачивается каждая травма. Количество денежных средств, положенных пострадавшему, определяется в соответствии с нормами Постановления Правительства №1164 от 15 ноября 2012 года. Общая сумма не может быть больше 500 000 руб. Такая предельная величина закреплена в №40 от 25 апреля 2002 года.

Причинение тяжкого вреда здоровью, повлекшее инвалидность, оплачивается по особым правилам. Особенности предоставления выплаты закреплены в Постановлении Правительства №1164 от 15 ноября 2012 года. В п.5 вышеуказанного нормативного акта говорится:

«Размер выплаты страхового возмещения в связи с инвалидностью определяется в зависимости от стойкого расстройства функций организма (ограничения жизнедеятельности и необходимости социальной защиты) и группы инвалидности в порядке, установленном законодательством Российской Федерации, и составляет:

- для I группы инвалидности — 100 процентов страховой суммы, указанной по риску причинения вреда здоровью потерпевшего в договоре;

- для II группы инвалидности — 70 процентов страховой суммы, указанной по риску причинения вреда здоровью потерпевшего в договоре;

- для III группы инвалидности — 50 процентов страховой суммы, указанной по риску причинения вреда здоровью потерпевшего в договоре;

- для категории «ребенок-инвалид» — 100 процентов страховой суммы, указанной по риску причинения вреда здоровью потерпевшего в договоре».

Обычно присвоение инвалидность осуществляется уже после того, как гражданину будет представлена компенсация за травмы. Если размер выплаты получился меньше максимальной, человек имеет право обратиться в страховую организацию и потребовать произвести перерасчет. Чтобы организация согласилась его выполнить, потребуется предоставить документы, подтверждающие факт присвоения инвалидности. Согласно нормам, которые прописаны в Положении Банка РФ №431-П от 19 сентября 2014 года, для перерасчёта может быть представлена справка об инвалидности.

Возмещение утраченного заработка

Закон 40-ФЗ не запрещает осуществлять возмещение ущерба из-за утраты заработка в результате ДТП.

Выплата не входит в состав основной суммы. Однако в ст. 6 вышеуказанного нормативно-правового акта говорится, что одним из рисков, от которых защищает ОСАГО, является:

«причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования; обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику».

При этом сама процедура выплаты нормативно-правовым актом не регламентируется. Обычно денежные средства выплачиваются, если полученная сумма меньше размера заработной платы потерпевшего, которую он мог бы получить, если бы осуществлял трудовую деятельность в течение периода временной нетрудоспособности, возникшей в результате аварии. Так, если человеку полагалась сумма в 50 000 руб., а величина компенсации составила только 30 000 руб., закон позволяет обратиться к страховщику и истребовать разницу. Заявитель должен предоставить подтверждающие документы. Если организация отказывается компенсировать разницу, гражданин имеет право обратиться в суд.

Компенсируется и прибыль, которая не была получена в результате аварии. Однако потерпевшему придется доказать, что выгода была упущена в результате ДТП.

В соответствии с положениями закона 40-ФЗ, обязанность по выплате возмещения по ОСАГО возлагается на страховщика. В ряде ситуаций потребность в предоставлении денежных средств ложится на владельца автомобиля или на работодателя. Такие нормы отражены в ст. 1079 и 1068 ГК РФ соответственно.

Порядок страхового возмещения регламентирует ст. 12 40-ФЗ. Пострадавшему или лицу, имеющему право на возмещение вреда в случае смерти потерпевшего, следует:

- Обратиться в страховую компанию, продавшей полис ОСАГО, с требованием о предоставлении выплаты. При себе нужно иметь подготовленный пакет документации. Если в результате аварии пострадавший погиб, к страховщику должны обратиться его родственники.

- Дождаться рассмотрения заявления. Если вред был причинен жизни человека, 15 дней с момента принятия заявления отводится на ожидание дополнительных требований со стороны других родственников. Еще 5 дней предоставляется непосредственно для осуществления выплаты. Нужно учитывать, что в срок не входят праздничные и выходные дни;

- Дождаться перечисления денежных средств.

За соблюдением правил предоставления страхового возмещения осуществляется контроль. В п. 21 ст. 12 40-ФЗ говорится:

«Контроль за соблюдением страховщиками порядка осуществления страхового возмещения осуществляет Банк России. В случае выявления несоблюдения страховщиком срока осуществления страхового возмещения или направления мотивированного отказа Банк России выдает страховщику предписание о необходимости исполнения обязанностей, установленных настоящей статьей».

Если страховщик отказывается исполнять обязательства, гражданин может обратиться в суд. Разбирательство начинается на основании искового заявления.

Оно должно быть составлено в соответствии с положениями ст. 131 ГПК РФ. Поводами для подачи иска могут стать:

- нарушение установленных сроков предоставления выплаты;

- предоставление компенсации меньшего размера, чем положено;

- страховая компания отказалась принимать документы;

- в выплате было отказано без веских на то оснований.

Обращаясь в суд, нужно помнить о сроке исковой давности. Для обращения в суд по вопросам возмещения по ОСАГО особого периода обращения не предусмотрено.

На практике пострадавший, проходящий лечение, не может самостоятельно обратиться в суд в случае нарушения его прав. В этом случае подачу иска можно отложить до выздоровления. Оплата лечения в этом случае осуществляется потерпевшим самостоятельно. В дальнейшем денежные средства можно истребовать с виновника происшествия.

Принимая решение о предоставлении выплаты, страховщик руководствуется положениями договора ОСАГО и нормами 40-ФЗ. Исходя из вышеуказанных норм, можно выделить ряд ситуаций, при наступлении которых отказ будет правомерным. В перечень подобных случаев входят:

- Автомобиль использовался не по тому назначению, которое указано в автогражданке.

- Авария была подстроена. Причиной выполнения действия стало желание получения выгоды. Умышленное причинение вреда также станет поводом для отказа в выплате.

- Авария произошла в момент, когда человек проходил обучение вождению. Аналогичное правило действует и в случае испытания транспортного средства или участии его в соревнованиях.

- Гражданин уже получил компенсацию. Так, если увечья были нанесены в результате выполнения служебных обязательств, и человеку была предоставлена выплата, он не сможет претендовать на дополнительное возмещение по ОСАГО.

- За выплатой обратилось лицо, не предоставившее доверенность.

- Предоставлен неполный пакет документов.

- Затребована компенсация морального вреда, которая по ОСАГО не предоставляется.

Отказать в удовлетворении требований может и сам суд. Подобное решение будет принято, если организация, реализовавшая полис, признана банкротом, гражданин предоставил неполный пакет документов, ОСАГО на момент аварии был недействительным из-за закончившегося срока или иных причин. В удовлетворении требований будет отказано и в случае, если присутствует факт фальсификации документов или полис был оформлен на бланке, который является подделкой.

Источник