Экспертная диагностика финансово-хозяйственного состояния предприятия

Тема 6. Экспертная диагностика финансово-хозяйственного состояния предприятия

1. Цели, задачи, содержание экспертной диагностики финансово-хозяйственного состояния предприятия.

2. Источники информации для экспертной диагностики

3. Методы оперативной диагностики

4. Методы стратегической диагностики

1.Цели, задачи, содержание экспертной диагностики финансово-хозяйственного состояния предприятия

Экспертная диагностика финансово-хозяйственного состояния предприятия занимается оценкой различных сторон деятельности предприятия с целью обнаружения «узких мест», возможностей и опасностей для приятия оптимальных оперативных и стратегических решений.

Основными целями диагностики являются:

T Объективная оценка результатов коммерческой деятельности, комплексное выявление неиспользованных резервов, мобилизация их для повышения экономической эффективности производства в будущих плановых периодах;

T Постоянный контроль рациональности функционирования хозяйственных систем, контроль за выполнением планов и бюджетов, контроль за процессами производства и реализации продукции, а также своевременное выявление и использование текущих внутрипроизводственных резервов с целью обеспечения выполнения и перевыполнения плана;

T Прогнозирование хозяйственной деятельности, научное обоснование перспективных планов, оценка ожидаемого выполнения плана.

Основные задачи, решаемые при проведении диагностики ФХСП:

T Проверка качества и обоснованности планов, бюджетов и нормативов (в процессе их разработки);

T Объективное и всестороннее исследование выполнения установленных планов и бюджетов и соблюдения нормативов по количеству, структуре и качеству выпущенной продукции, выполненных работ и услуг (по данным учета и отчетности);

T Оценка эффективности работы структурных подразделений;

T Различного рода анализы (труда и заработной платы, эффективности использования материальных ресурсов, основных фондов; рентабельности и прибыли, себестоимости работ и т.д.);

T Выявление и измерение внутренних резервов (на всех стадиях производственного процесса);

Это далеко не полный перечень задач, решаемых при проведении диагностики предприятия, он может быть дополнен в зависимости от целей исследования.

2. Источники информации для экспертной диагностики

Источники информации для экспертной диагностики подразделяются на учетные и неучетные (рис. 1)

|

Рисунок 1 – Источники информации для экспертной диагностики

Бухгалтерский учет и отчетность наиболее полно отражают и обобщают хозяйственные средства и хозяйственные операции для контроля за выполнением установленных бизнес-планов. Б.отчетность зачастую ориентирована на внешних потребителей (НИ, вышестоящие органы), и поэтому она может искажать реальное состояние дел на предприятии. Положительным при использовании данных бухгалтерского учета и отчетности является тот момент, анализ ФХД может проводить независимый эксперт (что важно для небольших фирм, не способных содержать собственную аналитическую группу). При отсутствии на предприятии статистических и оперативных данных у руководителя всегда есть возможность получить аналитические показатели по данным бухгалтерского учета, так как ведение бухгалтерского учета и отчетности является обязательным для всех юридических лиц.

Статистический учет и отчетность, отслеживающие определенные экономические закономерности, служат важным источником анализа. Применяя специфические для него методы наблюдения, они во многом опираются на данные бухгалтерского учета. На основе статистических данных аналитик может проследить динамику поведения затрат, аналитических показателей и т.д.

Управленческий учет и отчетность используются как на отдельных участках хозяйственной деятельности, так и в целом на предприятии. Они обеспечивают более быстрое по сравнению со статистической и бухгалтерской отчетностью получение необходимой информации для анализа. О возможностях управленческого учета в системе контроллинга мы уже говорили (см. лекции. № )

Кроме этого анализ ФХСП невозможен без привлечения соответствующих планово-нормативных данных. Для диагностики ФХСП применяют специальные методы. Их можно подразделить на оперативные и стратегические.

3. Методы оперативной диагностики

Предприятие ежедневно осуществляет текущую, оперативную деятельность, а потому ему необходима оперативная диагностика финансово-хозяйственного состояния

Анализ финансового состояния позволяет определить. Насколько устойчиво предприятие, способно ли оно своевременно расплатиться со своими кредиторами, какую прибыль оно получило и почему. Цель ФА – оценка прошлой деятельности предприятия, его положения на данный момент и его будущего потенциала.

Анализ материальных потоков осуществляется предприятием для оптимизации своих затрат на создание материальных запасов, а также для обеспечения наиболее эффективного использования времени и усилий своих сотрудников, занимающихся управлением материальными потоками.

Анализ информационных потоков помогает контроллеру понять механизм работы предприятия. В процессе изучения информационных связей и информационных потоков служба контроллинга изучает процессы возникновения, движения и обработки информации, а также направленность и интенсивность документооборота на предприятии.

Цель анализа информационных потоков на предприятии – выявление мест дублирования избытка и недостатка информации, причин ее сбоев и задержек.

Наиболее распространенный и, по-видимому, самый практичный метод анализа информационных потоков – составление графиков информационных потоков – составление графиков информационных потоков.

График информационных потоков имеет существенный недостаток — большое количество информационных связей затрудняет его чтение и анализ, но именно анализ информационных потоков и является целью составления графика. Поэтому в современных условиях наибольшей популярностью пользуются графики, изображающие не статистические связи между отделами, а поток документов, связанный с выполнением какой-то определенной задачи. Составление таких графиков тесно связано с теорией реинжиниринга бизнес-процессов – самой популярной теорией управления компаниями в последние годы. Бизнес-процесс – это последовательность работ, направленных на решение одной из задач предприятия, например, материально-техническое снабжение, планирование. Реинжениринг бизнес-процессов занимается анализом и оптимизацией бизнес процессов для достижения целей предприятия (он является отдельной дисциплиной и его описание выходит за рамки данной книги). Для моделирования различных бизнес-процессов в организациях используется специализированное обеспечение.

Оценка рисков и управление ими. Риск – возможность возникновения неблагоприятных ситуаций в ходе реализации планов и выполнения бюджетов предприятия.

4. Методы стратегической диагностики

Стратегическая диагностика помогает оценить эффективность стратегии предприятия, понять стратегическую позицию предприятия в каждом из направлений его деятельность, оценить сильные и слабые сигналы, поступающие из внутренней и внешней сред. Информация, полученная в ходе такой диагностики, оказывает неоценимую поддержку руководителю в процессе формирования стратегии предприятия. Информация стратегической диагностики – это основа для принятия стратегических решений.

Эффективность стратегии определяется разрывом между стратегическим планом и реальными возможностями предприятия. Анализ разрыва (gap analysis) – простой, но достаточно эффективный метод анализа стратегии предприятия.

Матрица БКГ. Матрица Бостонской консультационной группы (БКГ) позволяет определить стратегическую позицию предприятия по каждому направлению его деятельности, и на основе анализа этой позиции выбрать правильную стратегию действий предприятия на рынке и оптимальную стратегию перераспределения финансовых потоков между разными направлениями деятельности.

Матрица Мак-Кинси. Разработана одноименной консультационной фирмой по заказу фирмы «Дженерал электрик» и представляет собой развитие и обобщение матрицы БКГ. Вместо темпа роста рынка здесь используется комплексный показатель привлекательности рынка, а вместо относительной доли рынка — комплексный показатель конкурентоспособности предприятия.

Конкурентный анализ по Портеру. Для анализа положения предприятия в конкуренции М.Портер предложил изобразить своего рода «поле сил». Проанализировав «поле сил», предприятие может выбрать оптимальную стратегию. По мнению многих исследователей, существует три универсальных стратегии — снижение издержек, дифференциация и фокусирование.

Смысл стратегии снижения издержек — низкие издержки позволяют снизить цену.

Стратегия дифференциации заключается в том, чтобы выпускать уникальную, индивидуализированную продукцию с учетом специфических требований каждой группы потребителей и тем самым перевести конкуренцию в плоскость качества и технических свойств продукции.

Суть стратегии фокусирования — сосредоточить внимание на одном сегменте рынка, чтобы ориентироваться на специфические требования именно этого сегмента.

Диагностика по слабым сигналам

Суть данного метода диагностики состоит в том, чтобы своевременно определить слабые сигналы — ранние и неточные признаки наступления кризисных ситуаций — и своевременно отреагировать на них. Необходимость диагностики по слабым сигналам возникает в ситуации, когда уровень нестабильности среды предприятия чрезвычайно высок.

Источник

Экспресс-анализ финансового состояния предприятия: как провести диагностику по пяти показателям

Экспресс-анализ финансового состояния предприятия: как провести диагностику по пяти показателям

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Экспресс-диагностика финансового состояния: когда пригодится

Есть такое понятие «должная осмотрительность при выборе контрагента». Не описывается нормативными регламентами, зато диктуется жизненной необходимостью. Смысл сводится к выбору из числа потенциальных поставщиков и покупателей надежного экономического субъекта, а не конторы-однодневки.

На кону – не только своевременная поставка материальных ценностей, оказание услуг или оплата по счетам. Это еще и возможные доначисления по НДС и налогу на прибыль. Так будет, если налоговики признают компанию-партнера по сделке номинальной, а не реальной. Далее последует обвинение в получении необоснованной налоговой выгоды. В итоге финансово пострадает сама организация. Ей в вину предъявят непроявление той самой должной осмотрительности. Судебная практика по данному правонарушению столь обширна, что ее нельзя признать редкой и случайной.

Есть стандартные процедуры проверки партнера на «реальность». Допустим, на сайте nalog.ru увериться, что предприятие с таким ЕГРЮЛ существует. Или запросить у компании копию свидетельства о постановке на учет и последнюю сданную отчетность. Но можно сделать и еще кое-что, а именно провести экспресс-анализ финансового состояния. Для него понадобится лишь баланс, отчет о финансовых результатах и полчаса времени. Причем бухгалтерскую отчетность можно раздобыть в интернете, а расчет коэффициентов провести в нашем Excel-файле. Скачайте его по ссылке и просто введите туда исходные данные контрагента. Так узнаете, с кем предстоит иметь дело.

Поверьте, результат стоит усилий. Практика показывает: суды принимают как доказательство должной осмотрительности не только факты запроса разных бумажек у потенциального бизнес-партнера. Не последнюю роль в вынесении решений играют оценка имущественной состоятельности, платежеспособности и рентабельности, которые проводились компанией в отношении будущего поставщика или покупателя.

Вот адреса нескольких сайтов, где размещается бухгалтерская отчетность компаний:

Давайте посмотрим, какую информацию можно извлечь из баланса и отчета о финансовых результатах, даже если вы не на «короткой ноге» со всеми этими строками и цифрами.

Показатели диагностики финансового состояния

Для экспресс-анализа контрагента предлагаем пять показателей. Это коэффициенты:

- автономии;

- оборачиваемости активов;

- рентабельности продаж;

- быстрой ликвидности;

- соотношения кредиторской и дебиторской задолженности.

По каким принципам мы отобрали их из целой груды финансовых показателей? По двум:

- простота расчета. Для вычислений понадобятся буквально пара цифр. Дéлите одну на другую и получаете искомое значение;

- наличие нормативов или ориентиров, на которые можно равняться. Это важный момент в трактовке найденной величины. Когда есть минимальное пороговое или среднеотраслевое значение, то проще сделать вывод о финансовом состоянии анализируемого предприятия.

Почему мы решили, что всего пять цифр смогут дать комплексную характеристику бизнеса? Потому что в набор включаются коэффициенты, отражающие:

- структуру капитала и размер долговых обязательств;

- эффективность использования активов и уровень генерируемой ими доходности;

- прибыльность основных и прочих видов деятельности;

- достаточность средств для покрытия текущих долгов;

- сложившуюся систему расчетов с контрагентами.

Согласитесь, этого вполне достаточно, чтобы составить общее впечатление о надежности будущего партнера.

Давайте разбираться с методикой вычисления каждого показателя и тем, о чем говорит его значение. Сразу условимся: в формулах сначала приводятся названия строк бухгалтерской отчетности, а затем их номера, чтобы скорее отыскать нужное число. В номере – четыре цифры. Если он начинается с 1, то это баланс. Если с 2, то отчет о финансовых результатах.

Теорию подкрепим расчетной практикой. Выберем две компании из одной сферы деятельности – производство лекарственных средств. Это будут ООО «Верофарм» и ОАО «Синтез». Величины из отчетности покажем в миллионах рублей.

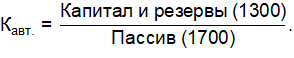

Коэффициент автономии: оцениваем независимость от кредиторов

Требуемая динамика: рост.

В чем измеряется: в долях, единицах или процентах.

Что показывает: долю собственного капитала в источниках образования имущества. Чем она больше, тем лучше. Это легко понять, так как в условиях обычной операционной деятельности собственный капитал не требуется отдавать/погашать в отличие от долгов.

Особенности расчета и трактовки: данный показатель универсален в следующем: на его основе легко вычислить удельный вес обязательств организации – той самой задолженности перед работниками, бюджетом, поставщиками, банками и т.п. Вычитайте из единицы значение коэффициента автономии и узнаете, каков объем заимствований у компании. Для них ситуация – прямо противоположная. Слишком большая доля долгов – зачастую верный признак проблем с ее своевременным погашением.

Не хотите стать одним из «ждунов», претендующих неизвестно когда заполучить оплату за поставленные ценности? Тогда остерегайтесь связываться с организациями, чей коэффициент автономии существенно ниже норматива.

В отношении его минимальной планки мнения различаются. Стандартный вариант таков: собственные источники должны формировать не менее половины пассива. Но есть и иной взгляд. Он соответствует так называемому агрессивному подходу в управлении капиталом. Его приверженцы снижают нормативную величину до 30%. На обязательства тогда приходится не более 70%.

В действительно это рискованная ситуация. Судите сами: 7 рублей из 10, вложенных в активы, взяты взаймы. А что если доходность бизнеса снизится? А вдруг денежные потоки оскудеют? Очень высокой становится вероятность не выбраться из долговой ямы и оказаться банкротом.

Еще важный момент: данный коэффициент может оказаться отрицательным. Так будет, когда компания несколько лет работала с убытком и накопила его в величине, перекрывающей уставный, добавочный и резервный капиталы. Для фирм-однодневок вряд ли актуально – они попросту не существуют так долго. Для других организаций – вполне возможно. Совет: десять раз подумайте, прежде чем заключать договор с подобным контрагентом.

Пример: посчитаем коэффициент на конец 2017-2019 гг. по двум выбранным компаниям и посмотрим, какая из них более надежна по данному параметру.

Таблица 1. Динамика коэффициента автономии

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Капитал и резервы | 11 647,7 | 11 561,4 | 11 448,7 | 4 563,7 | 5 473,3 | 6 307,4 |

| Пассив | 13 572,1 | 14 005,0 | 15 328,9 | 7 016,3 | 8 464,7 | 12 858,2 |

| Кавт., ед. | 0,86 | 0,83 | 0,75 | 0,65 | 0,65 | 0,49 |

Позиции ООО «Верофарм» с точки зрения независимости от кредиторов намного крепче. Даже несмотря на снижение доли собственного капитала на конец 2019 г. именно он формировал ¾ пассива. У ОАО «Синтез» – тоже неплохая финансовая устойчивость по этому показателю, но очевидно, что хуже, чем у первой компании.

Структура капитала у обеих организаций говорит о незначительной закредитованности. По первому критерию это надежные компаньоны.

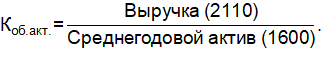

Оборачиваемость активов: изучаем эффективность использования имущества

Норматив: отсутствует. Можно сравнить со среднеотраслевыми показателями. Правда, считать их придется самостоятельно по данным сборника Росстата «Финансы России». Нужные цифры публикуются раз в два года. Поэтому мы привели на диаграмме лишь те, что сложились по итогам 2017 г.

Рисунок 1. Оборачиваемость активов по видам экономической деятельности

Требуемая динамика: рост.

В чем измеряется: в оборотах, единицах или рублях на рубль.

- сколько оборотов за период совершает каждый рубль актива, прежде чем вернется в той же величине в составе выручки;

- сколько рублей дохода приносит 1 руб., вложенный в имущество компании.

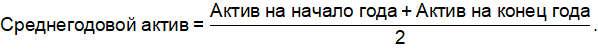

Особенности расчета и трактовки: для корректного вычисления показателя подставляйте в знаменатель среднегодовое значение стоимости имущества. Оно рассчитывается по формуле:

Это нужно, чтобы по смыслу уравнять числитель со знаменателем. Ведь верх дроби – величина, формируемая за период, а низ – на конкретную дату. Если просто возьмете стоимость актива на конец года, то нарушится сопоставимость цифр, применяемых в расчете.

Коб.акт. – характеристика наличия и эффективности использования активов. Причем должны насторожить как слишком большое, так и чересчур малое значение коэффициента.

В первом случае величина может свидетельствовать об отсутствии активов. Резонны вопросы: за счет чего создается доход, если нет ресурсов для его генерации? Не очередные ли это «Рога и копыта»?

Вторая ситуация расскажет о том, что:

- либо выручка очень мала;

- либо активов много, но толку от них нет.

Так бывает у умирающих предприятий, продукция и услуги которых не пользуются спросом. Их реальность: забитые неликвидом склады, простаивающее оборудование и разовые продажи от случая к случаю.

Но правда еще и в том, что из любого правила есть исключения. Например, IT-стартап имеет хороший оборот от продажи услуг. Из собственного имущества у них – лишь несколько ПК. Зданий нет, так как сидят в арендованном офисе. Станки не требуются. В запасах сырья и материалов не нуждаются. При таком раскладе Коб.акт. будет очень большим.

Еще вариант: крупная авиакомпания, на балансе которой – несколько сотен самолетов. Даже при миллиардных доходах оборачиваемость активов у нее может оказаться не самой высокой.

В общем, цифры говорят лишь о сложившейся ситуации. Чтобы верно ее интерпретировать потребуется хотя бы общее представление о сфере деятельности и особенностях бизнеса.

Пример: посмотрим, какой из производителей лекарственных средств лучше управляет своими активами.

Таблица 2. Динамика оборачиваемости активов

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||

| 2018 | 2019 | 2018 | 2019 | |

| Выручка | 4 417,1 | 5 162,0 | 8 559,7 | 10 646,1 |

| Актив на начало года | 13 572,1 | 14 005,0 | 7 016,3 | 8 464,7 |

| Актив на конец года | 14 005,0 | 15 328,9 | 8 464,7 | 12 858,2 |

| Коб.акт., ед. | 0,32 | 0,35 | 1,11 | 1,00 |

По данному показателю явный лидер – ОАО «Синтез». Отличная ситуация, когда активы крупного предприятия, в том числе внеоборотные, совершают полный оборот за год.

Заодно сравните значения выручки по двум компаниям. «Синтез» с меньшими активами умудряется производить и продавать на бóльшие суммы. Чем это хорошо для потенциальных поставщиков предприятия? Тем, что прослеживается прямая зависимость:

Больше выручка → Больше денег в обороте → Выше вероятность своевременного расчета по долгам.

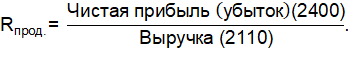

Рентабельность продаж: смотрим на прибыльность бизнеса

Норматив: отсутствует. Ориентируйтесь на средние значения по видам деятельности. Мы посчитали их за 2019 г. на основе статистического сборника «Россия в цифрах – 2020 г.». Смотрите их на диаграмме.

Рисунок 2. Среднеотраслевая рентабельность продаж

Требуемая динамика: рост.

В чем измеряется: в процентах, единицах или рублях на рубль.

Что показывает: сколько чистого финансового результата «сидит» в каждом рубле дохода. Косвенно характеризует общий уровень расходов предприятия. Чтобы его узнать, вычитайте значение Rпрод. из 1 или 100, если считали коэффициент в процентах.

Особенности расчета и трактовки: значительная рентабельность говорит о том, что бизнес очень эффективен. Совокупные доходы намного превышают расходы. В результате формируется прибыль. Она выступает важным и, как правило, основным источником формирования собственного капитала. Такая ситуация говорит о двойном преимуществе компании:

- умении не продавать свои продукцию, товары, работы и услуги по цене ниже себестоимости. Значит, извлекать выгоду из каждого рубля, вложенного в производство или обращение;

- способности повышать финансовую устойчивость за счет получения прибыли и последующего увеличения собственного капитала.

Крайняя негативная ситуация, когда значение Rпрод. – отрицательное. Так будет при наличии чистого убытка. Если перевести ситуацию на житейский пример, то это сродни следующему: за год не только ничего не заработали, но даже распродали кое-что, чтобы хватило на еду. Чистый убыток уменьшает собственные источники финансирования деятельности, а значит активы.

Сторонитесь организаций, которые не умеют работать «в плюс». Возможно, для первых лет существования бизнеса – это приемлемая и даже нормальная ситуация. Для последующего периода – отрицательное явление. Конечно, COVID-19, курс рубля, цены на нефть делают свое злое дело – пошатнут даже самый устойчивый бизнес. Однако если есть возможность выбирать между несколькими контрагентами, то предпочитайте прибыльные компании с Rпрод. не ниже среднеотраслевого.

Пример: сравним выбранные компании по уровню рентабельности.

Таблица 3. Динамика рентабельности продаж

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||

| 2018 | 2019 | 2018 | 2019 | |

| Чистая прибыль (убыток) | -86,3 | -112,8 | 909,77 | 832,71 |

| Выручка | 4 417,1 | 5 162,0 | 8 559,7 | 10 646,1 |

| Rпрод., % | -1,95 | -2,18 | 10,63 | 7,82 |

Результат расчета – еще один значимый плюс в пользу «Синтеза». Оказывается, ООО «Верофарм» не только работает с меньшей выручкой. Его совокупные расходы значительно больше доходов. Причем в 2018 г. минус формировался уже на уровне операционного финансового результата. Это совсем плохо, когда основная деятельность неприбыльная.

Чистый убыток общества обусловлен, в том числе значительными прочими расходами. У нас нет возможности увидеть их расшифровку, поэтому остается только гадать, почему они в 2019 г. почти в четыре раза превышали прочие доходы.

К слову, именно чистый убыток «Верофарм» – главная причина уменьшения доли собственного капитала в пассиве. Напомним, что за 2018-2019 гг. она сократилась с 0,86 до 0,75.

Итог таков: в 2019 г. в ОАО «Синтез» каждый рубль выручки содержал почти 8 копеек чистой прибыли, а в ООО «Верофарм» приносил примерно 2 копейки убытка.

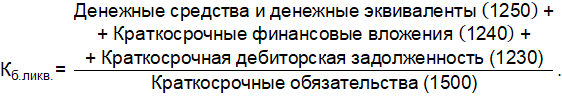

Коэффициент быстрой ликвидности: считаем, хватит ли средств на покрытие долгов

Требуемая динамика: рост.

В чем измеряется: в единицах.

Что показывает: долю краткосрочных обязательств, которые организация может погасить в ближайшее время за счет самых ликвидных активов и дебиторской задолженности.

Особенности расчета и трактовки: мы включили в число показателей для экспресс-диагностики именно этот коэффициент, а не схожие с ним по смыслу абсолютную и текущую ликвидности. Причина – в числителе. Он аккумулирует не только самые ликвидные активы (деньги, краткосрочные ценные бумаги и займы, предоставленные на срок до года). В нем еще есть дебиторка. Этим выигрывает у абсолютной ликвидности. В российской практике нередки ситуации, когда последняя намного ниже своей нормы в 0,2, но организация – вполне платежеспособна. Просто у нее нет цели хранить на счетах и в кассе большие денежные накопления, а краткосрочных финансовых вложений вообще нет.

Кб.ликв. не столь жесткий критерий. Выдерживать его на нормативном уровне проще. Однако с точки зрения наличия средств на покрытие долгов данный коэффициент требовательнее текущей ликвидности. В нем нет запасов, часть из которых могут оказаться, по сути, неликвидом с сильно завышенной балансовой оценкой. В этом его плюс. Ведь наличие подобных неликвидных активов мало чем поможет в момент, когда требуется платить по счетам.

Да, в составе дебиторской задолженности тоже водятся сомнительные и безнадежные долги. Но под первые в бухучете в обязательном порядке создается оценочный резерв. За счет него они минусуются из балансовой строки. Для вторых требуется списание в состав прочих расходов.

С неликвидными запасами в этом плане сложнее. Резерв под снижение их стоимости хоть и регламентирован бухгалтерской нормативкой, но в реальности формируется редко. А обязанности списывать испорченные материалы, товары или готовую продукцию и вовсе нет, если только это не продукты питания, медицинские препараты или что-то по аналогии, у чего есть ограниченный срок годности. То есть условно ржавые гвозди или отсыревший утеплитель могут храниться годами, замусоривая своим присутствием не только склад, но и баланс. В итоге коэффициент текущей ликвидности оказывается завышенным.

Высокий Кб.ликв. расскажет о том, что организация располагает достаточными средствами для покрытия долгов. Если вы рассматриваете ее как потенциального покупателя, то это хороший знак для начала сотрудничества.

Пример: проанализируем производителей лекарственных средств по данному критерию.

Таблица 4. Динамика коэффициента быстрой ликвидности

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Денежные средства и эквиваленты | 52,4 | 97,0 | 1,0 | 184,8 | 461,2 | 201,2 |

| Краткосрочные финансовые вложения | 1 388,5 | 1 954,5 | 2 978,5 | 0,0 | 412,9 | 0,0 |

| Краткосрочная дебиторская задолженность | 2 343,1 | 2 389,3 | 2 715,1 | 3 338,8 | 4 123,5 | 4 297,7 |

| Краткосрочные обязательства | 1 856,9 | 2 288,5 | 3 720,9 | 2 307,8 | 2 918,7 | 3 459,6 |

| Кб.ликв., ед. | 2,04 | 1,94 | 1,53 | 1,53 | 1,71 | 1,30 |

Показатель соответствует нормативу у обеих компаний. Но его динамика – отрицательная. Правда, даже минимальное значение намного выше порогового.

«Верофарм» по значениям коэффициента серьезно обгонял «Синтез» на конец 2017 и 2018 гг. К концу 2019 г. различия чуть сгладились. Однако сохранились расхождения в «качестве» ликвидного имущества. Заметьте: объем денежных средств у «Синтеза» на порядок выше, чем у «Верофарм». Это колоссальное преимущество первой организации, ведь ликвиднее денег ничего нет. Данный актив – самый лучший для максимально быстрого покрытия обязательств.

С другой стороны, дебиторка «Синтеза» тоже больше, чем у конкурента по отрасли. А это уже отчасти негативный момент. Считается, что превратить ее в деньги сложнее, чем сделать то же самое с финансовыми вложениями. Хотя в реальности все зависит от конкретного состава данных активов.

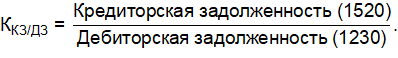

Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

Требуемая динамика: сохранение в пределах нормативного уровня или небольшой рост.

В чем измеряется: в единицах или рублях на рубль.

Что показывает: сколько рублей кредиторки приходится на каждый рубль дебиторки.

Особенности расчета и трактовки: идеальная ситуация – примерное равенство долгов дебиторов и обязательств перед кредиторами с небольшим перевесом в пользу последних. Считается, что в таком случае «денежный насос» организации функционирует оптимально:

- средства, которые пришли от покупателей и заказчиков, направляются на погашение задолженности перед поставщиками и подрядчиками, работниками, бюджетом, банками и т.д. Так как другу друг они примерно равны, то денег на покрытие обязательств хватает;

- предприятие живет в долг в чуть большей мере, нежели кредитует сторону. Это тоже отличная ситуация. В текущей кредиторке нет ничего плохого. Напротив, ведь, по сути, средства чужого бизнеса работают на вашу компанию.

О чем говорят перекосы в величинах задолженности? Слишком большие обязательства перед кредиторами расскажут о высоком риске не рассчитаться вовремя, заполучить штрафы и пени за невыполнение в срок договорных условий, а то и вовсе стать банкротом. Значительные долги дебиторов обескровливают бизнес, легально замораживая его деньги на счетах других компаний. Очевидно, что лучше держаться «золотой» середины.

Пример: посмотрим, удалось ли ее найти анализируемым организациям.

Таблица 5. Динамика соотношения кредиторской и дебиторской задолженности

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Кредиторская задолженность | 535,4 | 636,5 | 985,3 | 1 074,4 | 1 437,8 | 1 544,8 |

| Дебиторская задолженность | 2 343,1 | 2 389,3 | 2 715,1 | 3 338,8 | 4 123,5 | 4 297,7 |

| ККЗ/ДЗ, ед. | 0,23 | 0,27 | 0,36 | 0,32 | 0,35 | 0,36 |

Нет, не удалось. Значение ККЗ/ДЗ говорит, что «Верофарм» и «Синтез» обедняют свой оборот, так как задолженность дебиторов в разы выше обязательств перед кредиторами.

Возможно, причина такого в поставках преимущественно по госконтрактам, которые не предполагают предварительной оплаты, и расчет производится лишь по факту отгрузки. А может, предприятия отдают препараты в коммерческие аптечные сети с условием поступления денег от них после продажи медикаментов конечным потребителям. К сожалению, мы не в курсе. Но одно скажем точно: ситуация, когда на рубль дебиторки приходится 36 копеек кредиторки, свидетельствует, что денег в обороте в разы меньше, чем могло бы быть при других условиях расчетов с контрагентами. Для потенциального партнера это не самый лучший сигнал.

На диаграмме обобщили значения коэффициентов для ООО «Верофарм» и ОАО «Синтез», которые сложились по итогам 2019 г. По двум параметрам из пяти надежность второй компании как потенциального бизнес-партнера выше, по оставшимся трем – схожа.

Рисунок 3. Значения показателей экспресс-диагностики финансового состояния

Резонен вопрос: какая из двух компаний надежнее для начала или продолжения сотрудничества? Однозначного ответа мы не дадим. Причина: полученные значения коэффициентов, за исключением рентабельности продаж, не отличаются разительно, поэтому не обнаруживают явного фаворита.

В такой ситуации дополняйте экспресс-диагностику финансовых показателей анализом проекта договора. Более лояльные условия по срокам оплаты и поставки, скидки за объем и продолжающееся партнерство имеют важное значение и помогут определиться с выбором контрагента. А расчет коэффициентов поможет изначально отсечь тех, чья отчетность говорит о высоком риске бизнеса и/или его номинальности.

В статье мы предложили несложный способ экспресс-оценки контрагента на предмет его финансовой состоятельности. Применяйте его при выборе нового поставщика или покупателя и сохраняйте результаты. Кто знает, может, именно это когда-то убережет вашу компанию от претензий со стороны налоговиков.

Источник

.png)

.png)