Оценка экономической эффективности проекта

Оценку эффективности необходимо производить исходя из интересов всех его участников: иностранного инвестора, предприятия и органов местного и республиканского управления. Согласно методическим рекомендациям, различают следующие виды экономической эффективности:

коммерческая (финансовая) эффективность, учитывающая финансовые результаты реализации проекта для его непосредственных участников; бюджетная эффективность, отражающая финансовые последствия реализации проекта для республиканского и местного бюджетов; экономическая эффективность отражает воздействие процесса реализации инвестиционного проекта на внешнюю для проекта среду и учитывает соотношение результатов и затрат по инвестиционному проекту, которые прямо не связаны с финансовыми интересами участников проекта и могут быть количественно оценены.

Методика расчета эффективности реализации проекта состоит из четырех этапов:

1. Оценка и анализ общих инвестиционных издержек. Предполагает расчет потребностей в основном и оборотном капитале, распределение потребностей в финансировании по стадиям инвестиционного цикла (проектирование, строительство, монтаж, пуско-наладка, выход на проектную мощность, работа на полной мощности);

2. Оценка и анализ текущих затрат. Сюда относится составление сметы затрат на производство продукции (работ, услуг), определение и анализ себестоимости отдельных видов продукции (работ, услуг).

3. Расчет и анализ показателей коммерческой эффективности проекта.

4. Определение показателей бюджетной эффективности.

Главной проблемой при расчете показателей является приведение разновременных инвестиционных затрат и будущих поступлений в сопоставимый вид, т.е. к начальному периоду.

Оценка предстоящих затрат и результатов осуществляется в пределах расчетного периода, продолжительность которого (горизонт расчета) принимается с учетом средневзвешенного нормативного срока службы основного технологического оборудования либо требований инвестора.

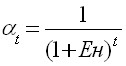

Для приведения разновременных показателей используется коэффициент дисконтирования (?t), определяемый по формуле:

где t – год, затраты и результаты которого приводятся к начальному периоду (t = 0,1,2,…,Т);

Ен – норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

Назначение коэффициента Ен состоит во временном упорядочивании денежных средств различных временных периодов. Его экономический смысл: какой ежегодный процент возврата хочет или может иметь инвестор на инвестируемый им капитал. Устанавливая его, обычно исходят из уровня инфляции и так называемого безопасного или гарантированного уровня рентабельности финансовых инвестиций, который обеспечивается государственным банком при операциях с ценными бумагами. Важным моментом при определении ставки дисконтирования является учет риска. Риск в инвестиционном процессе предстает в виде возможного уменьшения или потери реальной отдачи вложенного капитала по сравнению с ожидаемой.

Сравнение различных вариантов инвестиционных проектов и выбор лучшего из них рекомендуется производить с учетом использования различных показателей, к которым относятся:

чистый дисконтированный доход (ЧДД) или интегральный эффект; индекс доходности (ИД); внутренняя норма доходности (ВНД); срок окупаемости; другие показатели, отражающие интересы участников и его специфику проекта.

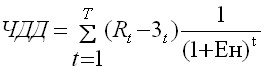

Чистый дисконтированный доход (ЧДД или NPV) определяется по формуле:

где: Rt – стоимостная оценка результатов (сумма денежных поступлений), достигаемых на t–ом шаге;

3t – стоимостная оценка затрат (вложение средств) в периоде t;

(Rt – 3t) – эффект, достигаемый на t–ом шаге.

Чистый дисконтированный доход представляет собой итог реализации проекта, который представляет собой сумму текущих эффектов за весь расчетный период, определяемых как превышение дисконтированных поступлений денежных средств над суммой дисконтированных инвестиционных затрат.

При сравнении вариантов инвестиционных проектов более эффективным является тот, у которого максимальный чистый дисконтированный доход. Если ЧДД 0, то ИД >1 и наоборот. Если ИД>1, проект эффективен, если ИД Экономика предприятий акций, величин, деления, операция, определяет, принят, технологий, экономии, экономия

Источник

Оценка социального эффекта при реализации инвестиционного проекта

Дата публикации: 03.11.2016

Статья просмотрена: 14757 раз

Библиографическое описание:

Данченко, Е. С. Оценка социального эффекта при реализации инвестиционного проекта / Е. С. Данченко. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 5.1 (7.1). — С. 4-6. — URL: https://moluch.ru/th/5/archive/44/1551/ (дата обращения: 09.06.2021).

Автором рассмотрена важность оценки социального эффекта при реализации инвестиционного проекта. Представлены основные методы оценки неэкономических эффектов — социальная рентабельность, чистая приведенная социальная стоимость.

Ключевые слова: социальный эффект, эффективность, инвестиционный проект, инновационная экономика, социальная рентабельность, чистая приведенная социальная стоимость.

Как правило, решение об инвестировании проекта принимается исходя из его экономической эффективности, которая зачастую достигается за счет экономии на социальном аспекте бизнеса. Однако в наше время Россия, как и большинство других стран, стремится к становлению и развитию инновационной экономики, которая в корне меняет приоритеты промышленной политики. И если раньше развитие осуществлялось за счет расширения производств, то сейчас экономический прогресс предполагает повышение эффективности производств, развитие и внедрение экологически безопасных технологий, а также улучшение жизнедеятельности каждого члена общества [2, с. 6].

В той или иной степени все предприятия связаны с инвестированием, одни находятся в поиске финансирования для модернизации существующего бизнеса или организации нового, другие же ищут пути наиболее выгодного вложения своей прибыли. В любом случае приведение в инвестиционном проекте результатов оценки как экономического, так и социального эффекта его внедрения может послужить решающим доводом в пользу его реализации. Применяемые в настоящее время методы оценки инвестиционных проектов, сосредоточенные, в основном, на их финансовом анализе, не дают в полной мере проследить результат от их внедрения, именно поэтому требуется учитывать эффекты в сферах, отличных от экономической. Можно выделить следующие причины недостаточного учета экологического, социального и других факторов при оценке проектов: сложность выявления факторов воздействия на внешнюю среду, в связи с их многообразием; отсутствие комплексных методик оценки эффективности инвестиционных проектов.

Комплексная оценка проекта предполагает, как использование наиболее точного метода прогнозирования финансовых потоков, так и количественную оценку неэкономических эффектов, для приведения результатов к общему.

Для оценки экономической эффективности проекта наиболее частыми в использовании являются методы, основанные на дисконтировании, включающие в себя расчет:

- Чистой текущей стоимости проекта (Net present value – NPV);

- Индексадоходности (Profitability index — PI);

- Внутренней нормы рентабельности (Internal rate of return — IRR);

- Дисконтированного срока окупаемости (Discountedpaybackperiod — DPP).

Использование данных показателей возможно в двух вариантах: 1) Оценка абсолютной эффективности, предполагающая вывод о том принять проект или отклонить; 2) Оценка сравнительной эффективности, позволяющая выбрать, какой проект из нескольких альтернативных является наиболее выгодным.

Для дальнейшей оценки проекта возможно использование методик, используемых при работе с некоммерческими организациями. В силу того, что извлечение прибыли не является основной целью их существования, при реализации некоммерческих инвестиционных проектов неэкономические выгоды от их внедрения рассматриваются более детально. Следовательно, проведение расчетов социального, экологического и других эффектов может повысить инвестиционную привлекательность заведомо экономически убыточных или требующих больших вложений проектов.

Под социальным эффектом понимается «совокупность социальных результатов, получаемых от реализации инвестиций в реальном секторе экономики, проецируемых на качество социальной среды и имеющих как положительные, так и отрицательные значения» [1, с. 60]. Социальный эффект внедрения инвестиционного проекта может выражаться в прямой и косвенной формах. Прямой эффект возникает в связи с непосредственным строительством и последующей эксплуатацией объекта, косвенный же проявляется в виде налоговых поступлений, дополнительных инвестиций и развития производства, отрасли, региона, вызванных реализацией проекта. Особенностью косвенного эффекта является его постоянное увеличение, к примеру, создание новых рабочих мест приводит к снижению безработицы в регионе, затем к повышению доходов населения, а, следовательно, и покупательной способности, что способствует созданию новых рабочих мест и поступлению дополнительных налоговых платежей.

К основным положительным эффектам реализации могут относиться:

Создание дополнительных рабочих мест;

Рост доходов населения и повышение покупательной способности;

Дополнительные налоговые поступления;

Улучшение здоровья и демографической ситуации в регионе (долгосрочный эффект, возникающий как сумма остальных);

Повышение квалификации рабочей силы, в связи с внедрением прогрессивных технологий.

Списки положительных эффектов могут бесконечно пополняться и значительно отличаться друг от друга, в зависимости от специфики бизнеса, однако, стоит помнить, что реализация инвестиционного проекта может и отрицательно повлиять на социум [3, с. 7]: снижение количества рабочих мест вследствие автоматизации производств или разорения конкурентов; возникновение социальных конфликтов на почве конкуренции, притока рабочей силы из других регионов/стран и др.

Зачастую социальный эффект является сложным для измерения, однако, существуют методы его оценки, предложенные российскими учеными. Так Е.Н. Сидняшкина в своей статье предлагает оценивать каждый социальный эффект отдельно от других, например, создание рабочих мест, как в прямой, так и в косвенной форме рассчитывается по формуле:

где: Р – число рабочих мест, планирующихся к созданию; И – объем инвестиций в проект; d – доля инвестиций, направленных на создание рабочих мест (по мнению автора экспертная оценка составляет около 0,8); С – средняя стоимость ввода рабочего мест в эксплуатацию.

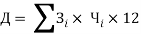

Для оценки повышения уровня жизни населения автор предлагает определять соотношение между совокупным годовым доходом жителей региона и рабочих по проекту, при этом совокупный годовой доход персонала рассчитывается по формуле:

где: Д – совокупный годовой доход персонала по проекту; Зi — среднемесячная заработная плата i-й категории персонала; Чi — численность i-й категории персонала.

Подобным образом автор предлагает оценить все положительные или же отрицательные эффекты внедрения инвестиционного проекта для дальнейшей интегральной оценки, которая проводится следующим образом:

1) Оценка эффекта по критериям:

А) Направленность действия (положительная, отрицательная);

Б) Степень выраженности эффекта (слабая, умеренная, значительная).

В) Масштаб охвата населения.

2) Введение балльной шкалы оценки эффектов.

3) Суммирование оценок разных видов эффектов, интегральная оценка социального эффекта [3, c.10].

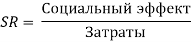

В качестве альтернативы данной методики можно привести процедуру оценки, предложенную Е.Л. Шековой, которая использует дисконтирование для оценки социального эффекта инвестиционного проекта. В основе метода лежит коэффициент социальной рентабельности, расчет которого проводится по аналогии с показателем экономической рентабельности [4, c.150].

Однако автор подчеркивает, что измерение, как эффекта, так и затрат, напрямую связанных с его появлением, не всегда возможно, что связано с растянутостью процесса во времени и влиянием одного проекта на многие социальные аспекты одновременно.

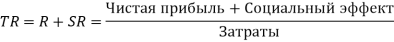

Также Е.Л. Шекова в своей работе вводит показатель общей рентабельности, который подчеркивает целесообразность реализации экономически убыточных, но социально эффективных проектов [4, c.153]. Данный показатель рассчитывается по формуле:

где: TR – общая рентабельность проекта; R – экономическая рентабельность проекта; SR – социальная рентабельность проекта.

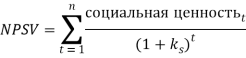

Согласно автору методики оценки, к реализации должны приниматься проекты с положительной общей рентабельностью, в которых социальные выгоды перекрывают финансовые убытки. Вместе с этим в работе подчеркивается, что к внедрению могут быть приняты и проекты с отрицательной и нулевой общей рентабельностью, но лишь при возможности дальнейшей поддержки со стороны государства или благотворительных организаций. Для проектов, сильно растянутых во времени, особую важность принимает временная стоимость поступлений, учитывать ее помогает показатель чистой приведенной социальной стоимости, который рассчитывается по формуле:

где: NPSV – чистая приведенная социальная стоимость; Ks – ставка дисконта, которая в случае использования в социальных проектах и некоммерческих организациях отражает альтернативные направления вложения средств.

По аналогии с расчетом общей рентабельности рассчитывается и общая чистая приведенная стоимость проекта, позволяющая объединить все эффекты от его внедрения в один [4, c.154]:

где: TNPV – общая чистая приведенная стоимость; NPV – чистая приведенная стоимость; NPSV– чистая приведенная социальная стоимость;

Так же, как и в случае с привычным аналитикам показателем чистой приведенной стоимости, проект будет считаться рекомендованным к реализации при положительной общей чистой приведенной стоимости.

Использование приведенных выше методик для оценки социальных эффектов инвестиционных проектов поможет в ориентации бизнеса в сторону социальной ответственности, что в дальнейшем приведет не только к повышению имиджа компаний, но и к становлению инновационной экономики в России в целом.

Источник